会計・財務(全77問中40問目)

広告

解説

減価償却(げんかしょうきゃく)は、企業会計において主に固定資産に対して行われる計算方法の一つです。

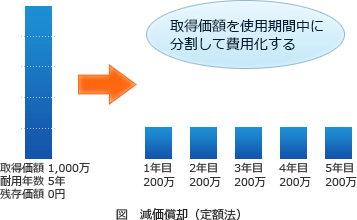

固定資産は、購入してから長期にわたり業務に使用されます。会計には費用収益対応の原則というものがあるので、固定資産の取得費用全部を取得年の費用として計上してしまうのではなく、使用期間にわたって少しずつ費用として分配することになります。この会計上の手続きを「減価償却」といいます。 減価償却額の算出には幾つかの計算方法が認められていますが、一般的である「定額法」と「定率法」について理解しておくといいと思います。

減価償却額の算出には幾つかの計算方法が認められていますが、一般的である「定額法」と「定率法」について理解しておくといいと思います。

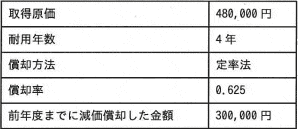

(取得価額-償却済額)×償却率

の式に各値を当てはめて計算を行います。

(480,000円-300,000円)×0.625=112,500円

したがって正解は「ア」です。

固定資産は、購入してから長期にわたり業務に使用されます。会計には費用収益対応の原則というものがあるので、固定資産の取得費用全部を取得年の費用として計上してしまうのではなく、使用期間にわたって少しずつ費用として分配することになります。この会計上の手続きを「減価償却」といいます。

- 定額法

- 毎年、同じ金額を減価償却費として計上する方法。償却額は「取得価額×償却率」で計算する。

例)100万円の固定資産を10年で償却(=耐用年数10年)する場合、償却率は「1÷10=0.100」になり、毎年「100万円×0.100=10万円」ずつ減価償却費を計上する。 - 定率法

- 取得後の初めの年ほど償却額が多く、年とともに償却額が減少していく計算方法。償却額は「未償却残高×償却率」で計算する。

例)100万円の固定資産を10年で償却(=耐用年数10年)する場合、税法の償却率表より償却率は0.200になるため、各年の減価償却額は以上のように算出される。

[1年目]

100,000円×0.200=20,000円

[2年目]

(100,000円-20,000円)×0.200=16,000円

[3年目]

(100,000円-36,000円)×0.200=12,800円

(取得価額-償却済額)×償却率

の式に各値を当てはめて計算を行います。

(480,000円-300,000円)×0.625=112,500円

したがって正解は「ア」です。

広告